Postato da Marco Riccardi il

Definizione

Il trading sulle divergenze è basato sull’osservazione del prezzo e di uno o più indicatori, al fine di porre in relazione quello che sta succedendo al simbolo osservato con quello che gli indicatori suggeriscono.

Tipicamente, gli indicatori impiegati sono gli oscillatori: RSI, Stocastico, MACD sono forse quelli più usati. Questi indicatori hanno lo scopo di comunicare il momentum, ovvero la misura del grado di accelerazione di un movimento di prezzo. Quando l’oscillatore raggiunge un estremo, viene ipotizzata una situazione di iper-comprato o iper-venduto, ovvero la condizione in cui si sta esaurendo l’interesse da parte dei compratori di comprare e dei venditori di vendere.

Il momentum è alto quando il mercato produce candele grandi, fortemente direzionali e ben definite in un movimento di salita o discesa del prezzo. Quando invece il mercato produce candele piccole, con corpi piccoli, senza continuità di segno ed avvolte all’interno di un range di prezzo, tipicamente il momentum è molto basso.

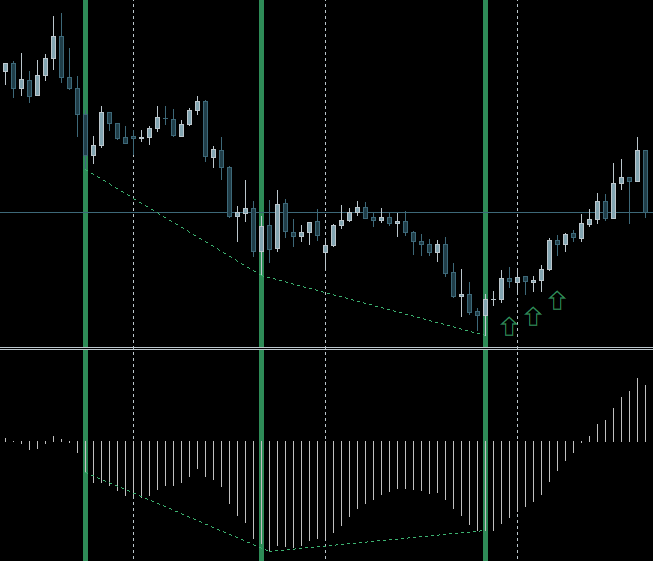

Una divergenza rialzista avviene quando, sebbene il mercato continui a realizzare nuovi minimi, questi sono sempre più vicini tra loro, tanto che ogni volta che il prezzo riparte verso il basso si ha la sensazione che la forza direzionale sia in esaurimento. Un oscillatore può essere in grado di identificare questa situazione, restituendo una rappresentazione in cui vengono realizzati minimi in crescita più o meno in corrispondenza dei minimi del prezzo. La presenza di tali minimi crescenti nella parte inferiore dell’oscillatore, può rafforzare questa ipotesi, poiché suggerirebbe che la propensione alla vendita ha raggiunto il limite e si sta risvegliando l’interesse all’acquisto.

Si parla di divergenza rialzista nascosta quando succede qualcosa di simile: il mercato giunge al termine di una fase ribassista iniziando a realizzare minimi maggiori dei precedenti l’indicatore non segue il prezzo, e continua a realizzare minimi inferiori Anche in questo caso l’aspettativa è quella di un inversione del mercato, poiché l’oscillatore confermerebbe una situazione di iper-venduto del simbolo, alla quale si ipotizza debba seguire il rimbalzo e la ripresa.

Strategie operative comuni

Identificata una divergenza, come operare? Seguono delle considerazioni che non vogliono essere delle regole o dei consigli.

Forse è opportuno evitare le fasi più laterali del mercato, puntando ai rimbalzi del prezzo, nella speranza che parte del momentum si conservi, pur cambiando direzione. Nei movimenti laterali, identificare una divergenza in modo positivo non comporta necessariamente il raggiungimento di un profitto, poiché il prezzo potrebbe non muoversi abbastanza da giustificare il rischio.

La pubblicazione di notizie possono dare luogo ad esplosioni del prezzo che possono “inquinare” il grafico. Come conseguenza, è forse opportuno evitare di prendere in esame divergenze che hanno avuto luogo in concomitanza di qualunque evento che porta il prezzo ad accelerare in modo inconsueto.

Una divergenza molto evidente può essere più profittevole di una difficile da identificare. Questo ragionamento viene fatto assumendo che se un evento è molto chiaro, saranno in tanti a vederlo e quindi in tanti ad avere delle aspettative a riguardo. Poiché le divergenze sono pattern molto conosciuti, se tanti si rendono conto di una divergenza rialzista, allora potrebbero operare al rialzo e questo dovrebbe far salire il prezzo del simbolo.

Strategia con break-out

Un’altra tecnica consiste nel tracciare una trend line passante per i massimi/minimi della divergenza, ed operare alla rottura di tale linea. Possono essere presi in esame sia i massimi/minimi eseguiti dal prezzo in corrispondenza della divergenza, che dall’indicatore impiegato, la prima delle due che si realizza.

Possono essere impiegati ordini pendenti per operare. Questi vanno posizionati oltre il massimo/minimo della candela che ha oltrepassato la trend line, al fine di avere un’ulteriore conferma In alternativa agli ordini pendenti, si potrebbe operare entrando direttamente a mercato al superamento della trend-line di una determinata distanza.

Stop-loss posizionato presso il minimo/massimo realizzato dal vertice di sinistra della divergenza, magari allontanato di qualche pips. Take-profit ad un uguale distanza o forse qualcosa di meno, al fine di avere un rapporto rischio / ricompensa quasi di 1.

In un successivo articolo tratterò nel dettaglio dell’indicatore e del trading system.